Sokan várják kíváncsian, hogy a frissen bevezetett 3 százalékos lakáshitel milyen tényleges hatást gyakorol majd a piacra. A program egyszerre jelent komoly lehetőséget a lakhatási gondokkal küzdőknek, és komoly kockázatot az állami költségvetésnek. Egyelőre nem látszik világosan, hogy kik lesznek a konstrukció valódi nyertesei: azok a jómódú vevők, akik akár többedik ingatlanjukat is megvehetik a gyerekek nevére vagy a program valóban eljut-e azokig, akiknek lakhatási problémáik vannak.

A feltételek ugyan nem teljesíthetetlenek, de korántsem nevezhetők laza szabályozásnak. Minimum 10 százalék önerő minden esetben szükséges, ami a jelenlegi árak mellett már önmagában komoly belépési küszöb. Emellett árplafon vonatkozik az ingatlanokra: lakás esetén maximum 100 millió forintig, családi háznál pedig 150 millió forintig vehető igénybe a kedvezményes hitel. A kereteket tovább szűkíti a négyzetméterár plafon, amely 1,5 millió forintban van meghúzva – ez pedig a nagyvárosi, különösen a budapesti újépítésű kínálat egy részét automatikusan kizárja.

Ezzel együtt az Otthon Start Program elképesztő rajtot vett: az első két hónapban több mint 5500 hitelszerződést kötöttek a bankok, közel 190 milliárd forint értékben. Ez azt jelenti, hogy az átlagos lakáshiteles 34 millió forint felett vett fel kedvezményes finanszírozást.

Míg szeptember még főleg a hiteligénylésekről szólt, októberben már felpörgött a szerződéskötés, egyetlen hónap alatt közel 5000 szerződés született, összesen 170 milliárd forintos összegben. Ez megfelel a bankok negyedéves előrejelzéseinek, de szakértők szerint részben még a nyáron visszatartott kereslet „felszabadulása”, és nem biztos, hogy ez a tempó tartósan fenntartható.

A hitelpiac egészét is érezhetően megmozgatta a program: szeptember végén először lépte át a háztartások banki hiteltartozása a 12 ezermilliárd forintot, miközben a támogatott hitelek aránya közel 40 százalékra ugrott. Ez azt jelzi, hogy sokan a drágább piaci hitel helyett Otthon Start konstrukcióra váltottak, ami erős helyettesítési hatást mutat.

Elemzésünkben azt nézzük meg, látszik-e már bármiféle mozgás a piacon: gyorsabban fogynak-e a lakások? Megugrott-e az olcsóbb, hitelkeret alá eső kategóriák forgalma? Tűnnek-e fel új típusú hirdetések? Vagy egyelőre még kivár mindenki?

Mit vizsgáltunk?

A program hatásának vizsgálata azért nehéz feladat, mert kevés olyan feltétel van, amely az adataink alapján egyértelműen szűrhető vagy mérhető. Önmagában az, hogy a 100 millió alatti lakások vagy a 150 millió alatti házak gyorsabban fogynak, nem jelent bizonyítékot semmire. Ezek eddig is keresettebbek voltak, hiszen itt jelenik meg a legtöbb vevő. Ugyanez igaz a 1,5 milliós négyzetméterár-plafonra is: ez csupán Budapest egyes kerületeiben és néhány Balaton-parti településen jelent valódi korlátot, a hazai kínálat döntő része ettől messze elmarad.Éppen ezért nem brutális átrendeződést kerestünk, hanem apró mintázatváltozásokat és finom eltolódásokat: olyan mozgásokat, amelyek árulkodhatnak arról, hogy a kedvezményes hitel megjelenése elkezdte-e befolyásolni a vevők döntéseit.

Mit mutatnak a négyzetméterár szerinti eladások?

A kínálati oldalon egyelőre semmilyen látványos átrendeződés nem látszik: a júliusi, szeptemberi és novemberi hirdetések gyakorlatilag ugyanazt a mintázatot követik. A legtöbb lakás továbbra is a 900 ezer és 1,1 millió forintos négyzetméterár-sávba esik, és ugyanez igaz a hirdetések eloszlására is. Ez arra utal, hogy a 3%-os hitel megjelenése nem ösztönözte a hirdetőket arra, hogy tömegesen „hitelhatár alatti” ingatlanokat töltsenek fel a portálokra.A vevői oldalon már vannak finomabb mozgások. A szeptember és november között eladott lakások aránya enyhén megemelkedett a 900 ezer–1,1 millió forintos sávban, vagyis ott, ahol a hazai kereslet amúgy is a legerősebb. Ez azonban nem új jelenség: a legnépszerűbb ársáv mindig is ez volt, így az élénkülés önmagában még nem utal a hitelprogram közvetlen hatására.

Ami igazán beszédes: a hitel szempontjából kulcsfontosságú, 1,4–1,5 milliós négyzetméterár-sávban nem történt kiugrás. Ha a vevők tömegesen elkezdték volna „kimaxolni” a kedvezményes hitelkeretet, akkor ebben az ársávban egy lokális csúcsnak kellene megjelennie – de a görbék ezt nem mutatják. A trend ezen a ponton teljesen simán fut tovább lefelé, épp úgy, mint a hitel bevezetése előtt.

A luxuskategória (1,8 millió felett) szeptember és november között látványosan megugrott, ám ez várhatóan nem a hitel következménye: néhány tucat prémium eladás is elegendő ahhoz, hogy ebben a rendkívül alacsony merítésű kategóriában hirtelen nagy arányok jelenjenek meg.

Összességében tehát a négyzetméterárak szerinti adatokban egyelőre nem látszik olyan törés vagy torlódás, amely a 3%-os hitel program direkt, tömeges hatását jelezné. A kereslet továbbra is a megszokott ársávokra koncentrál, és a hitelhatár környékén nem jelent meg új aktivitási csúcs.

A házaknál a négyzetméterár-plafon gyakorlatilag irreleváns

A családi házak piacán még ennyi elmozdulás sem látszik. A hirdetett és az eladott házak szinte kivétel nélkül messze a 1,5 millió forintos négyzetméterár-határ alatt maradnak, a plafon közelében pedig gyakorlatilag eltűnik a forgalom, a hitelkeret maximalizálását célzó vásárlói viselkedésnek semmi nyoma.

Ez nem is meglepő, hiszen a vidéki és agglomerációs házak döntő többsége még a 700–900 ezer forintos sávot sem közelíti meg, és országosan is csak néhány, kiemelt budai és balatoni településen léteznek másfél milliónál drágább négyzetméterárak. A program hatását ezen a mérőszámon biztosan nem tudjuk tettenérni.

A medián négyzetméterárakból sem látszik a hitel hatása

Azért néztük külön a hitelre alkalmas és nem alkalmas ingatlanok mediánárait, mert így látszana legjobban, ha a vevők hirtelen „ráugrottak volna” a kedvezményes hitelre. A mediánár azt mutatja, hogy hol van ténylegesen a kínálati ár közepe. Ha valóban erős kereslet jelent meg volna a hitelképes ingatlanoknál, akkor azoknak az ára gyorsabban kezdett volna emelkedni, mint a többié.De a helyzet az, hogy a mediánárak alapján sem látszik, hogy a 3%-os hitel bármilyen gyors átrendeződést okozott volna a piacon. A programra alkalmas lakások négyzetméterára augusztus és november között gyakorlatilag stagnált, sőt egy ponton még csökkent is, majd visszatért a korábbi szintjére. Ha a hitel hirtelen megnövelte volna a keresletet ebben a szegmensben, akkor ennek az árakban egyértelműen meg kellett volna jelennie – de a görbék ezt nem mutatják. A programra nem alkalmas lakások és házak mediánára szintén teljesen vízszintes, vagyis a drágább, plafon fölötti kategóriákban sem látszik keresletcsökkenés vagy elvándorlás az olcsóbb irányba.

A házak esetében a kép még egyértelműbb: a hitelre alkalmas és nem alkalmas családi házak mediánára szinte tökéletesen mozdulatlan.

Érdekes ugyanakkor, hogy szeptemberben a teljes kínálat mennyisége alacsonyabb volt, mint júliusban vagy novemberben. Sokan valószínűleg szerették volna megvárni, hogy a hitel részletes és végleges feltételei mikor és hogyan lépnek életbe, mielőtt döntést hoznak az eladásról és az általuk kért árról.

Hol számít egyáltalán a hitel négyzetméterár-plafonja?

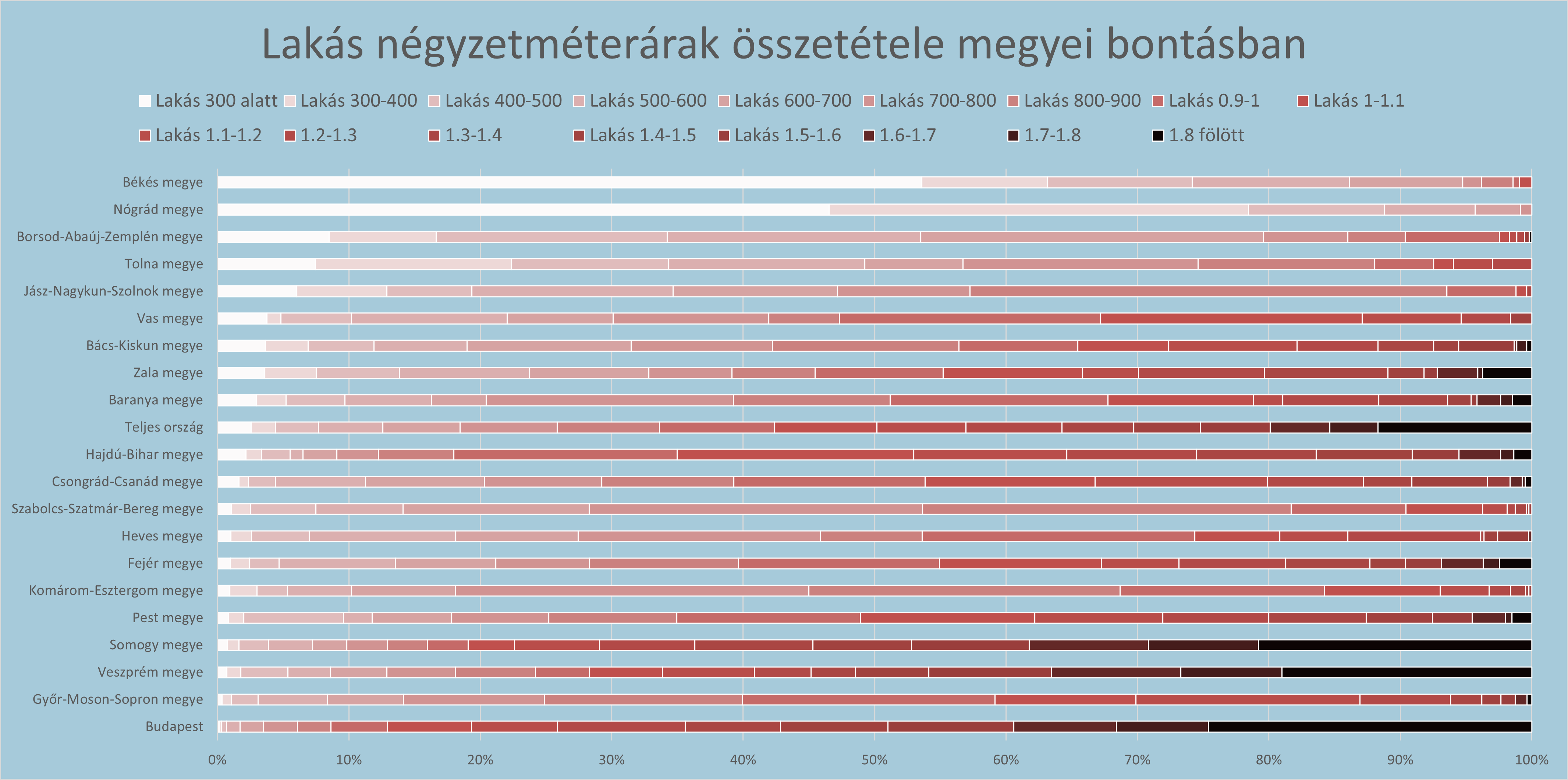

Az alábbi két grafikon azt mutatja meg, hogy a lakások és házak mekkora része tartozik az egyes négyzetméterár-tartományokba. Minél világosabb az adott megyéhez tartozó sáv, annál olcsóbbak a lakások/házak, és fordítva: ahol sötét szegmensek dominálnak, ott a felsőbb árkategóriákba tartozik a lakások nagyobb része. A legtöbb megyében a kínálat túlnyomó része 300 és 900 ezer forint közötti négyzetméterárban mozog, vagyis ezeknél az ingatlanoknál a hitel minden feltétele teljesül. A kínálat jelentős része kizárólag Budapesten és a Balaton egyes részein tartozik jelentős részben a legfelső négyzetméterár-szegmensekbe. Ezekben a régiókban valóban jócskán vannak másfél millió forint fölötti négyzetméterárú lakások, itt a plafon tényleges korlátot jelent.

Ez is magyarázza, miért nem látunk kiugró elmozdulásokat sem a mediánárakban, sem az összetételben: egyszerűen túl kevés az olyan térség, ahol a hitel valódi kínálati vagy keresleti korlátot jelentene.

A házak piacán a négyzetméterár-plafon gyakorlatilag nem szűr semmit

A megyei adatokból még egyértelműbben látszik, hogy a 3%-os hitel 1,5 millió forintos négyzetméterár-plafonja a házak piacán szinte semmilyen korlátozó szerepet nem tölt be.

Országosan a házak több mint 90 százaléka gond nélkül belefér a hitelkeretbe, így egyszerűen túl kicsi az a szegmens, ahol a plafon bármilyen valódi döntési helyzetet teremtene.

Vannak-e új típusú ingatlanhirdetések? Három új trend látszik:

- Kifejezetten Otthon Start-optimalizált hirdetések jelentek meg:

- „Otthon Starttal elérhető”

- „34–40 millió Ft-os hitelkeretre szabva”

- „Első lakásvásárlóknak ideális”

- Energetikai és fenntartási költség nagyobb hangsúlyt kapott:

- „alacsony rezsi”

- „A vagy BB energetika”

- „modern hőszivattyú / új nyílászárók”

- Sokkal több hitelkalkuláció jelenik a hirdetésekben:

- „havi törlesztő X Ft-tól”

- „banki előminősítéssel azonnal foglalható”

Összefoglalva:

✔ A lakáspiac alsó-közép szegmense (25–45 millió) megindult✔ Az első lakásvásárlók beléptek

✔ november végére visszafogott érdeklődés és tranzakciógyorsulás

✔ A prémium szegmens kivár

✔ A portálhirdetések hangneme változik, célzottabbá vált

✔ A piac nem egységesen mozdul — inkább szegmentált robbanás van